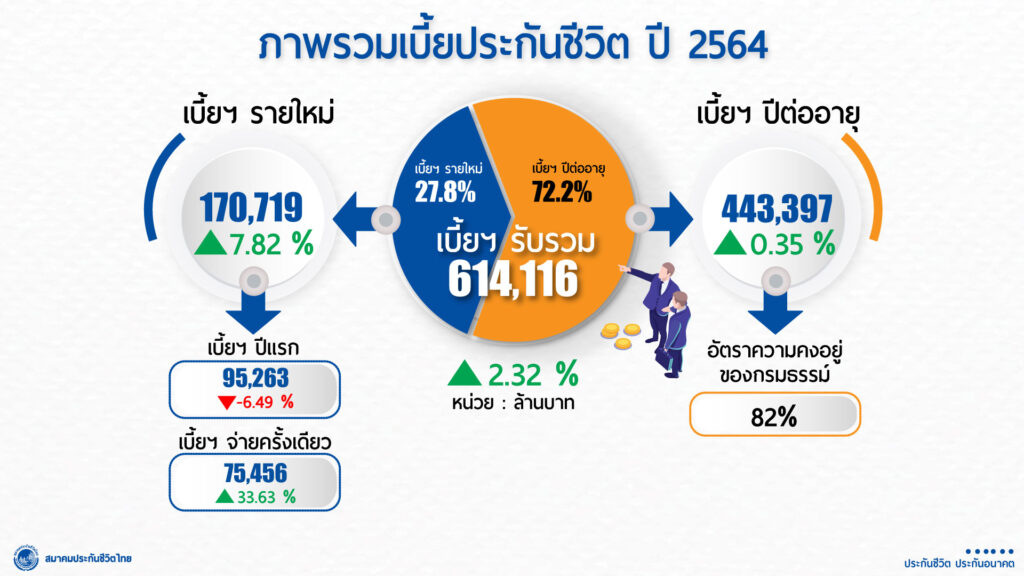

นายสาระ ล่ำซำ นายกสมาคมประกันชีวิตไทย เผยภาพรวมธุรกิจประกันชีวิตของปี 2564 ระหว่าง มกราคม – ธันวาคม มีเบี้ยประกันภัยรับรวมอยู่ที่ 614,115.5 ล้านบาท เติบโตเพิ่มขึ้นร้อยละ 2.3 เมื่อเทียบกับปี 2563 จำแนกเป็น เบี้ยประกันภัยรับรายใหม่ 170,718.6 ล้านบาท อัตราการเติบโตเพิ่มขึ้นร้อยละ 7.8 และเบี้ยประกันภัยรับปีต่อไป 443,396.9 ล้านบาท มีอัตราการเติบโตเพิ่มขึ้นร้อยละ 0.4 โดยมีอัตราความคงอยู่ของกรมธรรม์ร้อยละ 82

สำหรับภาพรวมธุรกิจประกันชีวิตในไตรมาสแรก ปี 2565 ระหว่าง มกราคม – มีนาคม มีเบี้ยประกันภัยรับรวมอยู่ที่ 150,427.3 ล้านบาท เติบโตลดลงร้อยละ 1.8 เมื่อเทียบกับไตรมาสแรก ปี 2564 จำแนกเป็น เบี้ยประกันภัยรับรายใหม่ 40,958.0 ล้านบาท อัตราการเติบโตลดลงร้อยละ 6.1 และเบี้ยประกันภัยรับปีต่อไป 109,469.3 ล้านบาท อัตราการเติบโตลดลงร้อยละ 0.02 โดยมีอัตราความคงอยู่ของกรมธรรม์ร้อยละ 82

สำหรับเบี้ยประกันภัยรับรายใหม่ ประกอบด้วย

1.) เบี้ยประกันภัยรับปีแรก 26,325.7 ล้านบาท เติบโตเพิ่มขึ้นร้อยละ 7.5

2.) เบี้ยประกันภัยจ่ายครั้งเดียว 14,632.2 ล้านบาท เติบโตลดลงร้อยละ 23.5

หากจำแนกเบี้ยประกันภัยรับรวมแยกตามช่องทางการจำหน่ายจะปรากฏ ดังนี้

1. การขายผ่านช่องทางตัวแทนประกันชีวิต (Agency) มีเบี้ยประกันภัยรับรวม 73,558.6 ล้านบาท อัตราการเติบโตร้อยละ 5.3 คิดเป็นสัดส่วนร้อยละ 48.9

2. การขายผ่านช่องทางธนาคาร (Bancassurance) มีเบี้ยประกันภัยรับรวม 61,346.0 ล้านบาท อัตราการเติบโตลดลงร้อยละ 9.1 คิดเป็นสัดส่วนร้อยละ 40.8

3. การขายผ่านช่องทางนายหน้าประกันชีวิต (Broker) มีเบี้ยประกันภัยรับรวม 8,172.0 ล้านบาท อัตราการเติบโตร้อยละ 0.2 คิดเป็นสัดส่วนร้อยละ 5.4

4. การขายผ่านช่องทางโทรศัพท์ (Tele Marketing) มีเบี้ยประกันภัยรับรวม 3,526.1 ล้านบาท อัตราการเติบโตลดลงร้อยละ 1.0 คิดเป็นสัดส่วนร้อยละ 2.3

5. การขายผ่านช่องทางดิจิทัล (Digital) มีเบี้ยประกันภัยรับรวม 205.3 ล้านบาท เติบโตร้อยละ 35.1 คิดเป็นสัดส่วนร้อยละ 0.1

6. การขายผ่านช่องทางไปรษณีย์ (Direct Mail) มีเบี้ยประกันภัยรับรวม 8.6 ล้านบาท เติบโตลดลงร้อยละ 13.3 คิดเป็นสัดส่วนร้อยละ 0.01

8. การขายผ่านช่องทางอื่น (Others) เช่น การขาย Worksite, การขายผ่านการออกบูธ, การขายผ่านร้านค้าสะดวกซื้อ เป็นต้น มีเบี้ยประกันภัยรับรวม 3,610.7 ล้านบาท เติบโตลดลงร้อยละ 7.3 คิดเป็นสัดส่วนร้อยละ 2.4

เมื่อพิจารณาแยกผลิตภัณฑ์ประกันชีวิตในช่วงไตรมาสแรก ปี 2565 พบว่า เบี้ยรับรวมของสัญญาเพิ่มเติมประกันสุขภาพและโรคร้ายแรง 27,181.4 ล้านบาท เติบโตเพิ่มขึ้นร้อยละ 9.5 หรือ คิดเป็นสัดส่วนร้อยละ 18.1 ซึ่งหลักๆ มาจากการที่ประชาชนเริ่มตระหนักถึงการดูแลและวางแผนเตรียมความพร้อมสุขภาพมากขึ้น เนื่องจากจำเป็นต้องบริหารความเสี่ยงจากค่าใช้จ่ายในการรักษาพยาบาลที่มีแนวโน้มสูงขึ้นทุกปี ในขณะที่เบี้ยรับรวมของประกันชีวิตแบบบำนาญ (Annuity) อยู่ที่ 2,066.1 ล้านบาท อัตราการเติบโตเพิ่มขึ้นร้อยละ 7.8 หรือ คิดเป็นสัดส่วนร้อยละ 1.4 โดยมาจากการที่ประเทศไทยได้เข้าสู่สังคมสูงวัยและคนไทยมีอายุขัยมากขึ้นจากเทคโนโลยีทางการแพทย์ที่ก้าวหน้ามากขึ้นในอนาคต รวมถึงจากการที่ภาครัฐสนับสนุนในเรื่องมาตรการลดหย่อนภาษี ประชาชนจึงได้เริ่มมองหาตัวช่วยเพื่อเตรียมพร้อมทางด้านการเงินเมื่อเข้าวัยเกษียณ ส่วนผลิตภัณฑ์ประกันชีวิตควบการลงทุน (Unit- Linked +Universal Life) มีเบี้ยประกันภัยรับรวมเติบโตลดลงร้อยละ 5.1 เมื่อเทียบกับช่วงไตรมาสที่ 1 ปี 2564 โดยมีเบี้ยประกันภัยรับรวม 11,210.2 ล้านบาท ซึ่งคิดเป็นสัดส่วนร้อยละ 7.5 ของเบี้ยประกันภัยรับรวมทั้งหมด

สำหรับปี 2565 สมาคมประกันชีวิตไทยคาดการณ์ว่าธุรกิจประกันชีวิตจะมีเบี้ยประกันภัยรับรวม 612,000 – 629,500 ล้านบาท มีอัตราการเติบโตระหว่างร้อยละ 0 ถึง 2.5 และมีอัตราความคงอยู่ของกรมธรรม์ประมาณร้อยละ 82 ถึง 83 เนื่องจาก จากข้อมูลสำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (คปภ.) ปี 2564 พบว่า ธุรกิจประกันชีวิตมีอัตราเบี้ยประกันภัยรับโดยตรงต่อผลิตภัณฑ์มวลรวมภายในประเทศ GDP (Insurance Penetration Rate) ยังอยู่ในระดับน้อยหรืออยู่ที่ 3.8% แสดงถึงธุรกิจประกันชีวิตยังมีโอกาสที่ยังสามารถเติบโตได้ ขณะที่ประเทศไทยเริ่มมีสัญญาณการฟื้นตัวทางด้านเศรษฐกิจ ซึ่งจากข้อมูลของสำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติที่คาดการณ์อัตราการขยายตัวทางเศรษฐกิจไทย (GDP) ในปี 2565 ขยายตัวร้อยละ 3.5 – 4.5 นอกจากนี้ภาครัฐมีนโยบายส่งเสริมภาคธุรกิจประกันภัย โดยเฉพาะอย่างยิ่งการลดหย่อนภาษีของประกันชีวิตและประกันสุขภาพ รวมถึงประกันบำนาญ ที่เป็นเครื่องมือช่วยบริหารความเสี่ยงทางด้านการเงินซึ่งเป็นทั้งการออมและมีความคุ้มครองทั้งชีวิตและสุขภาพ ในขณะที่สำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (คปภ.) ได้ส่งเสริมให้ภาคธุรกิจมีการนำเทคโนโลยีหรือนวัตกรรมใหม่ ๆ (Innovation) เพื่อพัฒนากระบวนการเสนอขายและบริการ รวมถึงพัฒนากระบวนการขายให้สอดคล้องกับพฤติกรรมและความต้องการของลูกค้าที่เปลี่ยนแปลงมากขึ้น

อย่างไรก็ตามธุรกิจประกันชีวิตยังต้องเผชิญกับความท้าทายและปัจจัยความเสี่ยงที่ยังคงต้องเฝ้าระวัง โดยเฉพาะอย่างยิ่ง สถานการณ์อัตราเงินเฟ้อในปัจจุบันที่อยู่ในระดับสูง ซึ่งส่งผลให้ค่าครองชีพสูงขึ้น ทำให้ประชาชนเริ่มชะลอการใช้จ่ายมากขึ้น ในขณะที่การฟื้นตัวภาคเศรษฐกิจของประเทศยังอยู่ในระดับที่ฟื้นตัวช้าเมื่อเทียบกับประเทศอื่น ซึ่งมาจากภาวะอัตราดอกเบี้ยที่อยู่ในระดับต่ำ ถึงแม้ว่าจะมีแนวโน้มที่อัตราดอกเบี้ยปรับตัวเพิ่มขึ้น แต่จะยังไม่ส่งผลในเชิงบวกต่อธุรกิจในทันที รวมถึงมาจากปัจจัยที่ไม่แน่นอนของภาวะสงครามระหว่างประเทศ สงครามการค้า การเกิดใหม่ของสงครามเทคโนโลยี (Cyber War) และสถานการณ์ความผันผวนของเศรษฐกิจโลก ที่ภาคธุรกิจต้องติดตามอย่างใกล้ชิด เนื่องจากส่งผลกระทบในหลายๆ ด้าน อาทิ พฤติกรรมการใช้จ่ายและไลฟ์สไตล์ความต้องการของลูกค้า สถานการณ์เศรษฐกิจ และทิศทางกลยุทธ์การดำเนินงานของบริษัทประกันชีวิตที่ต้องปรับเปลี่ยนไปตามสถานการณ์อย่างทันท่วงที เป็นต้น นอกจากนี้แต่ละบริษัทประกันชีวิตยังต้องเผชิญกับกฎหมายใหม่ เช่น พ.ร.บ. คุ้มครองข้อมูลส่วนบุคคล (PDPA) พ.ศ. 2562 ที่จะเริ่มบังคับใช้ในเดือน มิ.ย. 2565 และ มาตรฐานการบัญชีและมาตรฐานการรายงานทางการเงิน TFRS17 (สัญญาประกันภัย) ที่เริ่มบังคับใช้ในปี 2567 เป็นต้น

ในปี 2565 สมาคมประกันชีวิตไทยจึงมีแผนการดำเนินงานเพื่อเตรียมพร้อมรับมือต่อปัจจัยท้าทายรอบด้าน ยกตัวอย่างเช่น การส่งเสริมให้มีการพัฒนารูปแบบผลิตภัณฑ์ประกันชีวิตให้มีความหลากหลายเหมาะสมกับความต้องการที่เฉพาะเจาะจงเป็นรายบุคคล (Personalized) การเน้นประชาสัมพันธ์เชิงรุกเพื่อยกระดับความรู้ความเข้าใจความสำคัญของการทำประกันชีวิตให้กับภาคประชาชน การสนับสนุนการนำเทคโนโลยีและนวัตกรรมใหม่ (Digitalization) มาใช้ในกระบวนการเสนอขายและการส่งมอบบริการหลังการขายเพื่อสามารถตอบโจทย์ความต้องการของผู้เอาประกันภัยและวิถีชีวิตของคนยุคใหม่ได้เป็นอย่างดี การพัฒนาระบบสอบตัวแทนประกันชีวิตแบบ Virtual Examination (E-Exam) เพื่อดึงดูดให้คนทั่วไปโดยเฉพาะอย่างยิ่งคนรุ่นใหม่อยากสมัครเข้าร่วมในเส้นทางอาชีพตัวแทนประกันชีวิตมากขึ้น และ การมีนโยบายที่ส่งเสริมให้ทุกบริษัทประกันชีวิตจะต้องมีการดำเนินงานภายใต้ธรรมาภิบาลที่ดี (Good Governance) ทั้งนี้สมาคมประกันชีวิตไทยจะเป็นแกนกลางในการประสานพันธกิจ ทั้งในรูปแบบประชุมหารือรับฟังความคิดเห็นที่ได้รับความร่วมมือทั้งจากบริษัทประกันชีวิตและหน่วยงานกำกับ รวมถึงการจัดตั้งคณะทำงานกลุ่มย่อย เพื่อทำงานร่วมกับสำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (สำนักงาน คปภ.) โดยมีคณะกรรมการบริหารสมาคมเป็นประธานเพื่อกำกับและติดตามงานอย่างใกล้ชิด เพื่อให้ธุรกิจประกันชีวิตสามารถดำเนินการได้ตามแผนงาน และสามารถให้บริการลูกค้าได้ทุกรูปแบบไปพร้อมกับเติบโตได้อย่างยั่งยืน

ที่สำคัญสมาคมประกันชีวิตไทยมีนโยบายที่มุ่งให้แต่ละบริษัทประกันชีวิตจะต้องมีการดำเนินธุรกิจด้วยการบริหารจัดการความเสี่ยงรอบด้าน ทั้งก่อนและหลังการรับประกันภัย และมีฐานะทางการเงินที่มีอัตราส่วนความเพียงพอของเงินกองทุนตามความเสี่ยง (Capital Adequacy Ratio Statistics) สูงกว่าระดับเงินกองทุนที่ต้องดำรงตามเกณฑ์ที่กำหนด (ข้อมูลจากเว็บไซต์สำนักงาน คปภ.) เพียงพอต่อการปฏิบัติตามภาระผูกพันของกรมธรรม์ประกันภัยทุกกรมธรรม์ที่ออกให้แก่ผู้เอาประกันภัย และพร้อมที่จะให้ความคุ้มครองแก่ผู้เอาประกันภัยจนกว่าจะครบกำหนดสัญญา เพื่อให้ประชาชนเกิดความเชื่อมั่นว่าผลิตภัณฑ์ประกันชีวิตจะสามารถเป็นเครื่องมือหนึ่งในการบริหารความเสี่ยงที่มีประสิทธิภาพได้เป็นอย่างดี และสามารถดูแลเคียงข้างประชาชนในระยะยาวได้ จึงขอให้ผู้เอาประกันภัยที่ทำประกันชีวิตในทุกแบบผลิตภัณฑ์เชื่อมั่นว่าธุรกิจประกันชีวิตมีความมั่นคง แข็งแกร่งและพร้อมยึดมั่นคำสัญญาที่ระบุไว้ภายใต้เงื่อนไขกรมธรรม์ นายกสมาคมประกันชีวิตไทย กล่าวเพิ่มเติม

![]()